我国烧碱工业已有近百年发展历史,产量和消费量均居世界第一,出口量也居世界前列。作为基础化工原料和“三酸两碱”中的重要一员,烧碱与国民经济生活密切相关,其上游主要包括原盐和电力行业,下游涉及氧化铝、造纸、纺织印染、洗涤剂、医药、水处理、石油、食品加工等行业。具体来看,烧碱主要用于生产纸浆、氧化铝、肥皂、染料、人造丝、冶炼金属、石油精制、棉织品整理、煤焦油产物的提纯,以及水处理、食品加工、木材加工及机械工业、化学工业(制取硼砂、铬盐、锰酸盐、磷酸盐、生产聚碳酸酯、超级吸收质聚合物、沸石、环氧树脂、磷酸钠、亚硫酸钠和大量钠盐、药剂及有机中间体、旧橡胶的再生)等方面。烧碱上游较为简单,消费端较为复杂,其下游与国民生活密切相关,涵盖衣食住行等各个领域,近十年其需求呈现稳定增长态势。

烧碱(Sodium hydroxide),即氢氧化钠,一种无机化合物,危险化学品,化学式为NaOH,又称火碱、苛性碱,具有强碱性、强腐蚀性和强吸湿性。根据形态不同,烧碱可分为液体烧碱和固体烧碱。液体烧碱简称液碱,通常为无色透明液体。根据氢氧化钠质量分数,液碱可细分为30%液碱、32%液碱、42%液碱、45%液碱、48%液碱、49%液碱、50%液碱等。其中,32%液碱和50%液碱是市场主流型号,也是后期上市的烧碱期货的两种交割型号。固体烧碱简称固碱,包括片碱和粒碱两种形态,国内以片碱为主。根据氢氧化钠质量分数,固碱可细分为73%固碱、95%固碱、96%固碱、99%固碱、99.5%固碱等。其中,99%片碱是市场的主流型号。

烧碱产业现状

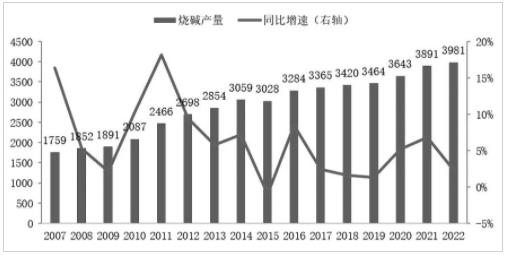

我国烧碱产量居世界第一,供应较为集中,整体呈逐年增加趋势。中国氯碱工业协会发布的数据显示,2007—2022年,我国烧碱产能从2181万吨增长至4658万吨,共增加2477万吨产能,增幅113.57%,年均增速约5.19%。在此期间,我国烧碱年度产量共增加2132万吨至3981万吨,增幅121.21%,年均增速为5.84%。除2015年受供给侧结构性改革和环保政策影响烧碱产量下降外,其余年份产量均出现增长。2022年,我国烧碱产量为3981万吨,较2021年增长2.30%。其中,液碱产量占比约83%,固碱产量占比约17%。液碱中的32%型号液碱产量占比达到59%,50%型号液碱产量占比为19%;固碱中的99%片碱产量占比为14%。

分地区来看,我国烧碱供应主要集中在华东、华北和西北地区。其中,华东地区是我国烧碱分布最集中的区域,其产能占比约2209万吨,占全国总产能的比重为49.88%。华北、西北地区产能分别为762万吨、623万吨,占比分别为17.21%、14.07%。华中、西南、东北、华南地区产能占比分别为8.47%、4.95%、2.78%和2.64%。尽管烧碱生产在地域上较为集中,但是国内烧碱行业的集中度并不高。截至2022年,我国烧碱企业共163家,产能高于100万吨/年的企业仅4家,合计产能占比仅10.40%。产能在50万—100万吨/年的烧碱生产企业共20家,合计产能占比为27.91%。

图为2007-2022年我国烧碱产量与同比增速

从需求端来看,国内烧碱需求呈现较快增长的趋势。中国氯碱工业协会发布的数据显示,2007—2022年,我国烧碱的表观消费量从1615万吨增加至3701万吨,共增加2083万吨,增幅129.16%,年均增速约5.69%。2015年需求略有下降,一方面是由于烧碱下游氧化铝—电解铝产业链结构优化,对烧碱的需求减少;另一方面是受到烧碱产量下降的影响。2022年,我国烧碱表观消费量略降至3701万吨,同比减少1.27%,主要是受出口量大幅增加的影响。

从地域分布来看,我国烧碱需求分布较为广泛。其中,需求最大的省份是山东省,2022年其需求量达到807万吨,占全国总需求的比重为21.52%。除山东外,山西、广西、江苏、浙江、江西、广东、河南、河北、四川消费量分别为全国需求量的第二至十名,需求占比分别为8.43%、6.82%、6.73%、6.42%、6.34%、5.95%、5.42%、4.89%和3.92%。需求量前五省份的需求量占全国的比重为49.92%,前十大省份占比为76.44%。

图为2007—2022年我国烧碱表观消费量与同比增速

从下游消费结构来看,我国烧碱消费以氧化铝行业为主,其次为化工、水处理和医药、造纸、纺织印染、轻工业和石油军工等行业。氧化铝行业的需求量占下游消费的比重约31%,化工占比约17%,水处理、医药和其他合计占比约15%,造纸行业占比约12%,纺织印染占比约10%,轻工行业占比约8%,石油军工占比约7%。随着国民经济增长,下游对烧碱的需求也持续增加。在下游行业中,氧化铝和化工行业是烧碱需求的主要增长来源。根据拜耳法工艺,理论上,生产1吨氧化铝需要消耗约0.1吨烧碱。实际中,考虑到损耗等因素,生产1吨氧化铝需要约0.15吨烧碱。自2007年以来,我国氧化铝产量大幅增加,2022年已达到8186万吨的水平,同比增长5.66%。化工产业中,烧碱的应用范围很广,多数化工品产量呈现增长趋势,耗碱量也有所提升。

烧碱贸易特点及流向

我国烧碱贸易流向呈现“自西向东、自北向南”的特征。华北、华东地区的烧碱生产以液碱为主,而液碱的运输和存储更为困难。因此,在满足本地需求后,上述地区主要通过汽运流向周边地区或通过海运流向华南的福建和广东。西北地区以生产固碱为主,固碱远距离运输更为便利,西北地区烧碱主要通过铁路流向华东、华南、西南和华中地区。

烧碱的销售方式主要分为直销和经销,直销是国内烧碱企业主要的销售方式。运输方式有管道运输、汽运、铁运和水运等。一般而言,园区内采用管道运输,300公里内采用汽运为主,远距离通常采用船运或铁路运输。由于烧碱属于危化工品,液碱运输需使用槽罐车,车辆需配备危险品标识和押运员,承运公司需持有危险货物道路运输许可证。

存储方面,固碱存储较为方便,安全性也更高。行业内多采用袋装的方式包装固碱,存储在通风、干燥的库房,一般仓储费1.0—1.4元/吨/天。液碱腐蚀性较强,仓储费也相对更高。一般使用4000—7000立方米罐容的储罐进行存储,仓储费通常在1.2—1.7元/吨/天。

定价权方面,目前国内烧碱的报价主要分为市场价和出厂价,根据不同型号有不同的市场价和出厂价报价。一般而言,市场价高于出厂价,氢氧化钠质量分数越高价格越高。现货市场上,部分企业会按照氢氧化钠折百价进行报价。目前,国内烧碱主要为月度定价,由上游生产企业与下游消费企业进行充分谈判产生。

烧碱进出口情况

凭借产能和价格优势,我国是全球烧碱的主要出口国,进口量长期维持低位。海关数据显示,2022年,我国烧碱进口量为0.89万吨,出口量为324.77万吨,出口量较2021年增长118.88%。我国烧碱出口长期以液碱为主,但是由于固碱运输的便利性,且仓储费更低,2011—2020年国内固碱出口比例明显提升。2021年和2022年,海外液碱供应较为紧张,国内液碱出口量大幅增加,固碱出口比例下降。

我国烧碱出口目的地主要包括亚洲、大洋洲和非洲地区,上述地区出口量占国内烧碱总出口量的比重分别为47%、34%和11%。具体来看,澳大利亚、印尼、越南、菲律宾、巴西是中国烧碱的主要出口国。2021年,中国出口到澳大利亚的烧碱44.83万吨,出口到印尼18.09万吨,出口到越南9.74万吨,出口到菲律宾6.18万吨,出口到巴西5.02万吨。2021年前五大烧碱出口国出口量占我国烧碱出口量的比重为56.66%,前十大烧碱出口国占比为66.19%。2022年烧碱出口目的地变化不大,2022年1—12月,中国出口到澳大利亚的烧碱为82.86万吨,出口到印尼58.84万吨,出口到越南13.67万吨,出口到巴西12.23万吨。

我国烧碱行业发展受国家政策的影响比较大,先后经历了体制改革、生产技术革新和产业结构调整等,发展阶段可分为探索阶段、初步发展阶段、快速发展阶段和平稳发展阶段。随着烧碱下游需求不断增长,以及氯碱工业快速发展,我国烧碱行业也随之不断增加。为提高烧碱行业整体竞争力,降低能源及原材料消耗,实现可持续发展,国家不断出台产业政策,引导行业健康、稳定发展。在此背景下,低效小企业、落后产能将迫于压力清出,行业龙头企业将凭借资源优势、成本优势、技术优势、市场优势、规模优势等增强竞争力,促使行业集中度提升,改善行业产能结构,迎来新的发展机遇。

400-700-8899

400-700-8899

在线留言

在线留言